CVC投資の件数は、ここ数年右肩上がりで伸びています。2022年6月の「STARTUP DB」の発表(*1)によると、2017年から2021年までの5年間で300%以上の増加です。

では、企業は何を求めてCVC投資を行うのでしょうか。これは大きく「財務的リターン」「戦略的リターン」の2つに分けられます。

前者はキャピタルゲインなどを指しており、いわゆる独立系VCなどによる投資と変わりません。CVC投資において特徴的なのは、後者の「戦略的リターン」です。

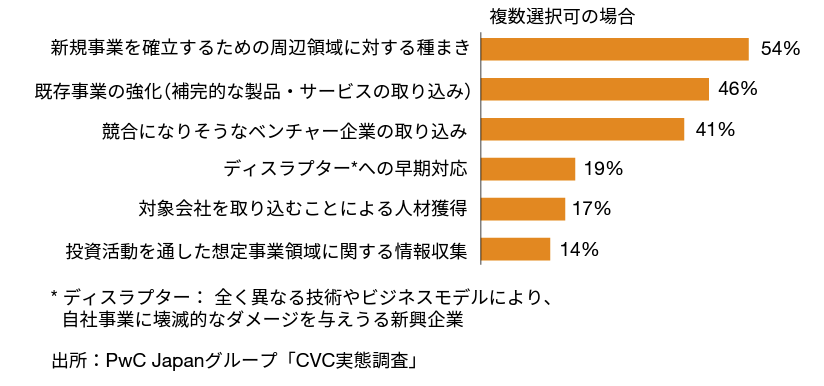

PwC Japanグループの「CVC実態調査2019(*2)」によると、CVCによる戦略的リターンとしては以下のようなものが挙げられています。一言で言えば、「本体事業とのシナジーを狙うこと」だと言えるでしょう。

CVCが目的とする戦略的リターン

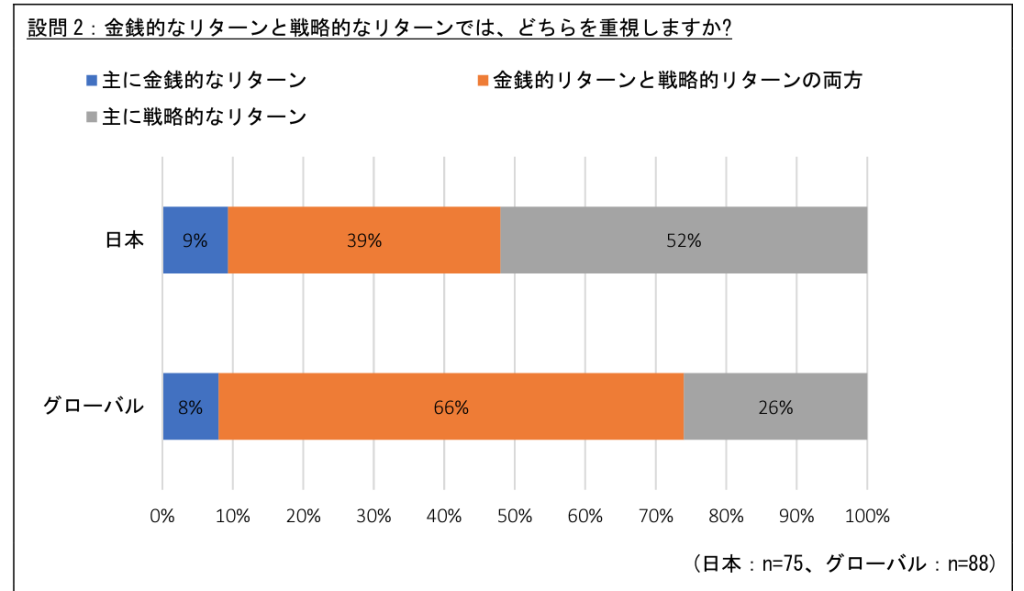

また一般社団法人日本ベンチャーキャピタル協会の発表(*3)によると、特に日本においては多くの企業がこの戦略的リターンを重視していることもわかります。

CVC投資で重視するリターン

しかし当然ながら、戦略的リターンのみに偏重し、財務的リターンを疎かにしてしまうと、CVC活動を継続することは難しくなります。実際に日本のCVCでは、想定通りの財務的リターンが得られず、投資開始から数年で撤退するケースもままあります(*4)。

こうした失敗を避けるために、CVCには両者のリターンのバランスをどう取るか、舵取りが求められています。

例えばパナソニックの「Conductive Ventures(旧名Panasonic Ventures)」は、CVCとしては珍しく、財務リターンのみをKPIに設定していると言います。

同社も当初は、社外の技術を社内に取り込むなど、戦略的リターンを求めていました。しかしながら経営環境の変化により、注力領域の変更やビジネスモデルの拡張が求められるようになり、財務的リターン重視の運営に転換したのです。

________________________________________

パナソニックの既存事業とのシナジーに縛られず、財務リターンのみをKPIとした出資活動を通じて「世界の変化の方向性と有望領域」を見極めていくのがわれわれの活動です。財務重視の投資をした結果として得たポートフォリオやインサイトを、新規事業へどう活用をしていくかを検討していく、という流れになりました。

——引用元:パナソニックCVCが「財務リターン」を唯一のKPIにした理由 Conductive Ventures——________________________________________

そして財務的リターンの拡大に向けて、同社では優れたベンチャーを見つけることを大切にしています。そのために、人材の現地採用やインセンティブ設計の工夫、本社を通さない意思決定など制度を整えているのです(*5)。

私たち凸版印刷のCVCの場合、事業ポートフォリオの変革を目指したという立ち上げの背景もあり、基本的には「戦略的リターン」に主眼を置いた運営をしています。

凸版印刷の既存事業を補完する投資(ミッシングピース)と、未開発の領域を開拓する投資(ムーンショット)の大きく2種類の方針を持っていますが、いずれにせよ戦略的リターンを目的としているため、投資にあたっては原則としてベンチャーとの資本業務提携を結んでいます。

もちろん財務リターンを軽視しているわけではありません。戦略的リターンを持続的に生み出していくための前提条件として位置付けています。

とはいえ、戦略的リターンの効果測定に関してはまだまだ改善の余地を残しています。「投資件数」や「提携買収の件数」といった指標を設定したり、「デューデリジェンスの件数」などの先行指標を設定したりと、多くのCVCがそれぞれ工夫をしている部分でしょう。どういった指標が有効かは各社の状況やCVCの目的によって異なりますが、日本においてはCVC自体がいまだ黎明期にあるため、今後の動向を注視する必要があるでしょう。

効果測定に関して試行錯誤を続けると同時に、凸版印刷の場合には、持続可能性を確保するために意思決定の仕組みを整備しています。2016年から凸版印刷本社とは切り離した独自のスキームで意思決定が可能な体制を作り、より長期的な視野でベンチャー企業への投資や提携を模索できるようになりました。

また四半期ごとの経営陣への説明や、事業部門の責任者への個別のフォローなど、CVC投資への関心を強めるために取り組んでいます。

独立系VCとは異なり、CVCの場合にはこうした本体企業とのコミュニケーションが投資を継続する上での重要な要素になり得ます。

「旭化成コーポレートベンチャーキャピタル」も、経営陣の理解を得て投資を拡大しているCVCの1つです。2016年にはCVCの決裁ルートを変更し、投資委員会による現地での投資判断を可能に。投資委員会が5億円までの決裁権を持てるようになったことでスピーディーな意思決定が可能になり、それがまた成果につながっているようです。

最初から財務リターンと戦略的リターンの両方を目的としているケースもあります。

「NTTドコモベンチャーズ」はその1つです。NTTグループの事業とのシナジーがあることを念頭に置いてCVCを運営しており、その意味では戦略的リターン重視のようにも思えますが、両者をにらむ意図を稲川尚之代表は次のように話しています。

________________________________________

戦略的リターンだけを重視すると、社内では評価されても、社外からは評価されない。ドコモ・ベンチャーズは、社内だけではなく社外でも認められて、国際的なベンチャーキャピタル業界内での地位を築き、よりよいベンチャーへの投資を行いたいと考えている。”

——引用元:我が国のコーポレートベンチャリング・ディベロップメントに関する調査研究、インタビュー2「株式会社NTTドコモ」——

________________________________________

同社はこのような姿勢でCVCとしての評価を高め、さらなる投資先の開拓につなげようとしています。

また株式会社ポーラ・オルビスホールディングスのCVCも、戦略的リターンと財務リターンを同時に見据えています。

担当の岸裕一郎氏は当初、投資先のベンチャーすべてと事業シナジーを生み出そうと考えていたそうですが、現在では方針を変え「シナジーを描くのは10社中数社で良い」と割り切ったそうです。

________________________________________

本来は自社の企業価値を上げることが目的であるはずが、何かを一緒にやることが目的になってしまうと、インパクトの大きなことができず本末転倒です。最終的に「投資をする意味があるのか」と問われることになりかねません。

——引用元:【イベントレポート】CVCの創り方 ―ポーラ・オルビスHDが実践するCVC成功事例の裏側と成功する3つのポイント——________________________________________

その上で、「残りの会社に関しては、しっかりと企業を支援することで財務リターンの回収を目指す」と話します。

実際、冒頭で見た通り、世界的には両者を同時に狙うことがCVCの主流になっています。日本ベンチャーキャピタル協会の調査でも、戦略的リターン・財務的リターンの両方を重視したCVCは、国内外問わず、元本回収率が高いという結果も出ています(*6)。

これが日本のCVCにも一概に当てはまるとは言い切れませんが、この先数年間のCVCの動きを見ていくことで、ある程度進むべき方向性が見えてくるかもしれません。

1 https://prtimes.jp/main/html/rd/p/000000179.000032589.html 2 CVC実態調査2019 3 我が国のコーポレートベンチャリング・ディベロップメントに関する調査研究 4 参考:我が国のコーポレートベンチャリング・ディベロップメントに関する調査研究、1.6.2 CVC調査結果からの考察 5 我が国のコーポレートベンチャリング・ディベロップメントに関する調査研究、インタビュー5「パナソニック株式会社」 6参考:我が国のコーポレートベンチャリング・ディベロップメントに関する調査研究、1.5 各指標とパフォーマンスのクロス集計分析